当前位置:首页 > 资讯中心 > 广东企划平台-广东企划行业交流平台 > 正文

文 | 新浪财经 刘丽丽

自然界的盛夏已至,但储能行业的寒冬还没有过去。

近日,储能设备板块28家上市公司披露了上半年业绩预告,其中,7家预增、3家扭亏、2家略增、5家预减、4家首亏、7家续亏。从数据来看,多家企业受到下游降本压力及市场竞争激烈等因素影响,业绩仍在下降。

而且,有的企业财务风险已经显著攀升。南都电源的资产负债率在今年一季度已经远超出储能电池同行,净负债率达到了130.5%。虽然在2023年度储能系统全球市场出货量排名居于中国企业第四,但南都电源显然赚得利润十分有限。

分析人士认为,经营现金流净额为负,企业可能面临短期流动性问题,可能无法及时偿付应付账款、工资、采购等经营性支出,企业的盈利能力下降,面临可持续经营风险。

债台高筑,现金流不足

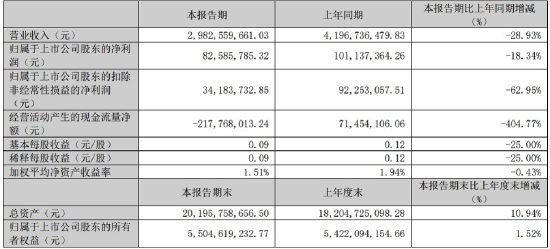

从今年一季报的数据看,南都电源几乎所有的主要财务指标全都同比下降。其中,营收同比下降28.93%,归母净利润下降18.34%,扣非归母净利润下降62.95%,经营现金流净额变成负数,同比大幅下降404.77%。

特别值得注意的是经营现金流净额。净利润是纸面数字,而经营现金流净额是真金白银,是企业进行正常资金流转、扩大商业规模的保证。

分析人士认为,经营现金流净额为负,通常意味着企业在经营活动中产生的现金流量不足以覆盖经营支出,企业可能面临短期流动性问题,可能无法及时偿付应付账款、工资、采购等经营性支出,企业的盈利能力下降,面临可持续经营风险。

财报称,经营现金流净额大幅减少主要原因是销售收入下降,同时支付到期货款增加。

销售收入下降和行业价格战有关。储能业内人士表示,从今年1月份到现在,锂电池储能系统价格已经下跌超过40%。最近公布的电力企业集采招标,0.25C储能系统最低报价跌破了0.5元/Wh。“目前价格已经完全低于成本价,没有一家企业可以做到盈利。”

事实上,2020、2021两年,南都电源已经出现巨额亏损,资产负债率一路攀升。这两年的亏损主要原因都和计提储能电站资产减值、存货减值,因电站及其他资产处置及报废损失等有关。

2022年、2023年虽然实现了盈利,但资产负债率攀升速度不减。2023年,南都电源的资产负债率是70.9%,2024年一季度达到73.4%,2023年净负债率达到109.5%,2024年一季度净负债率达到130.5%。

虽然今年上半年南都电源掏出1亿元回购股份,但股价还是一路下跌,现在复权价已经跌到十年前的低点。

(2024年一季度主要财务指标)

“押错宝”大伤元气

南都电源在储能领域走了不少弯路。早在1999年,南都电源就已进军锂离子电池行业,并且认定了磷酸铁锂路线。当时,铅酸蓄电池是市场主角,但南都电源对锂电池前景看好,率先开发出通信用磷酸亚铁锂电池,储备了多项锂电池技术。

2010年10月,南都电源就宣布拟投资13亿元兴建新型动力及储能电池生产线,规划年产动力及储能用锂离子电池1.2GWh,年产动力及储能用新型高能阀控蓄电池3GWh。但这项计划没有真正落实,2011年10月南都电源变更了超募资金用途,转投民用铅酸电池,锂离子电池业务被边缘化。

后来受市场行情影响,民用铅酸电池业务连年亏损。南都电源不得不再次转向锂电储能业务,并有所收获,2015年获得了加拿大大额订单,2016年-2017年间,多个储能电站项目落地签约。

但南都电源在锂电方向的决心一直并不坚定。南都电源看中了铅炭储能领域,并投入大量资金。2013年6月,南都电源宣布“铅炭电池”获得国家级能源科学技术成果鉴定证书,已实现产业化生产,并应用于国内多个

储能重点示范项目中。2015年年底,南都电源中标“中能硅业储能电站工程实施项目”,这是铅炭电池商用的第一个项目。公司高管也在公开场合强力推介铅炭储能,认为在储能商用化上,铅炭电池要领先一步。

2017—2019年期间,南都电源为加快推进用户侧储能电站业务商用化,使用自有资金及募集资金投资建设多座铅炭储能电站,电站主要业主为化工产业以及产业园区等高能耗企业。

“这些项目投资时测算的电价差、企业用电消纳等情况是可以的,但建成后,受疫情、政策等影响,普遍消纳不足、运营收益不达预期。”有业内人士透露,南都电源做铅碳储能,投了大概有30个亿。

这些铅炭储能电站资产成了沉重的包袱。南都电源分别于2020年计提减值准备2.03亿元,2021年计提减值准备2297.57万元,并于2021年处置了部分储能电站资产,2022年12月再次处置17座储能电站。

公开披露的信息显示,2022年这次处置的电站资产,资产账面原值为6.42亿元、账面价值为4.42亿元,资产评估价值和处置交易作价均为1.23亿元(不含增值税),几乎是大甩卖。而买家安徽华铂再生资源科技有限公司,是南都电源的全资子公司。也就是说,市面上实在是找不到买主,只能左手倒右手了。

虽然最终也没有卖给别人,但南都电源终于账面上出清了当年押错宝的项目。直到2022年前后,南都电源才“进一步明晰战略发展方向,进一步优化产业布局,聚焦锂电及锂电回收业务,加大锂电及锂电回收建设投入。”

但是锂电池板块的情况也不乐观。行业已经腥风血雨,南都电源不得不陷入价格战之中。2022年南都电源锂离子电池产量3.65GWh,销量2.84GWh,平均价格为0.915元/Wh,大大低于行业1.50元/Wh左右的平均价格,毛利率偏低,为18.43%;铅蓄电池产量平均价格0.724元/Wh,毛利率更低,为16.19%。2023年—2024年储能行业更是进入“非理性竞争阶段”,很多企业在国内市场是赔本赚吆喝。

屋漏偏逢连阴雨,虽然终于聚焦到锂电上来,但南都电源的锂电业务是起个大早赶了个晚集,未来能否翻身可能还要看海外市场的表现。

“赚钱的都是靠海外市场,只要是海外市场没做起来的企业,都过得挺难的。”一位储能业内人士表示,现在主要看企业在国外市场的拓展力度如何,因为国外市场价格是国内的2倍,但也有12年的运维和质保,很考验设备的质量。

上述人士表示,2025年可能是储能行业最艰难的一年,“今年好歹还有一些量撑着,其实退出的企业已经不少了,只不过都是不知名的。”